Monatsbericht Depot Juli 2023 [DE]

[DE] Der Juli bekannt für Sommer, Sonnenschein, lange Abende und leckeres Eis. Aber nicht in diesem Jahr, es war kalt sowie regnerisch und es gab wenig schöne Tage. Dafür ging es an den bekannten Aktienmärkten ordentlich ab und die lang ersehnte Farbe Grün dominierte mal wieder. Der Dax hat mal wieder ein neues Allzeithoch markiert und der S&P500 ist nicht zu stoppen. Sogar mein Depot ist YTD endlich mal wieder positiv, aber dazu später mehr. Ausserdem konnte ich viel Zeit mit unserem Junior verbringen, da die Kita aktuell in der Sommerpause ist. Da mein Depot weitestgehend auf Autopilot läuft, musste ich kaum Zeit hierfür investieren und konnte mich der schönen Familienzeit widmen. Auch stand im Juli ein Umzug an und ich transferierte meinen Blog von Blogspot zu PeakD. Ich bin mal gespannt, wie es sich hier entwickelt und was für Feedback ich von der Community bekomme. Das erste Feedback war jedenfalls sehr positiv und macht Lust auf mehr. Bleibt also dran, denn ich werde in den nächsten Monaten noch viele, meiner Meinung nach, spannende Artikel posten. :-) Schauen wir uns nun aber mal das Depot zu Ende Juli 2023 an:

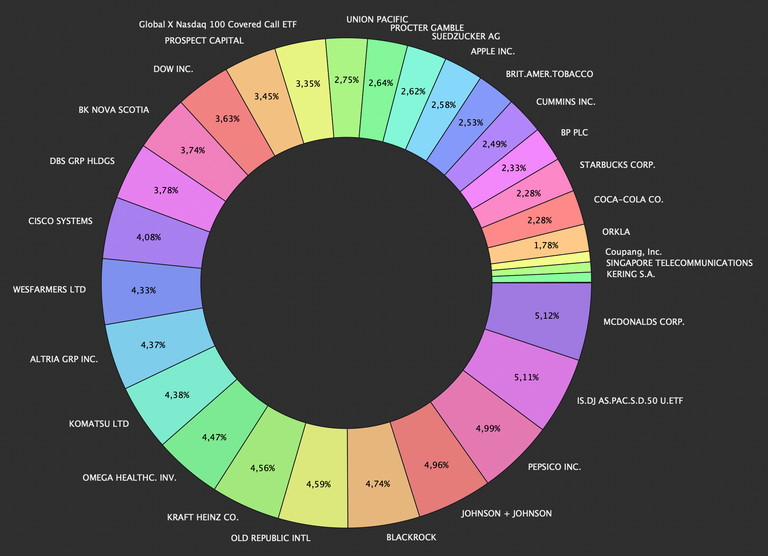

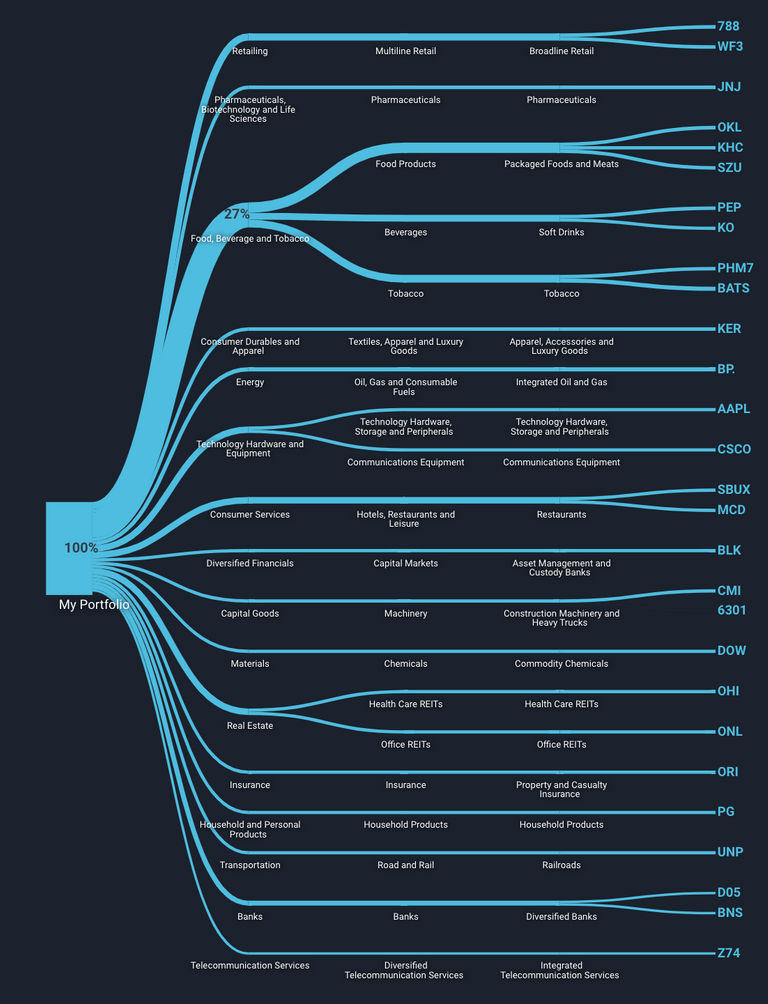

Das Depot besteht zu Ende Juli aus aktuell 31 verschiedenen Komponenten, wobei 29 Einzelaktien sowie 2 ETF enthalten sind. Die fünf größten Positionen zu Ende Juli sind:

- (1.) McDonalds

- (4.) iShares Dow Jones Asia Pacific Select Dividend 50 ETF

- (2.) Pepsi Co

- (3.) Johnson & Johnson

- (6.) Blackrock

Die Spitzenposition wurde auch im Juli wieder von McDonalds verteidigt und ist dicht gefolgt vom Asia Pacific Dividend ETF, der sich im Juli gut erholt hat. Pepsi verliert einen Platz, sichert sich aber dennoch das Podium. Johnson und Johnson ist nach den Zahlen zwar stark gelaufen, konnte sich aber gegen die Konkurrenz nicht durchsetzen und muss sich mit dem undankbaren vierten Platz begnügen. Wieder neu in den Top 5 ist Blackrock, welche auch einen guten Lauf im vergangenen Monat hatten.

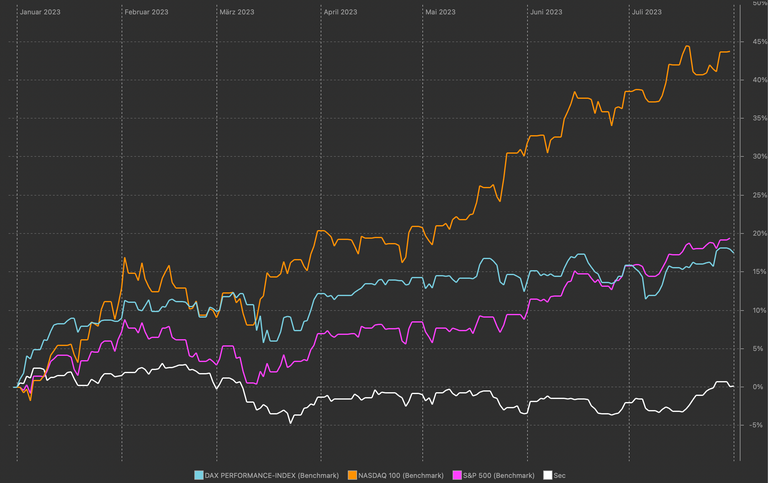

Performance

Die Performance seit Jahresbeginn 2023 liegt bei +0,2%. Also endlich wieder im positiven Bereich. Aber leider deutlich hinter den vergleichenden Indizes (Dax, S&P500 und Nasdaq. Habe in meinem Depot einen nicht sonderlich großen Techanteil, daher habe ich diesen Vergleich aktuell deutlich verloren. Mein Depot ist durch die weiße Kurve dargestellt und trägt den Titel Sec.

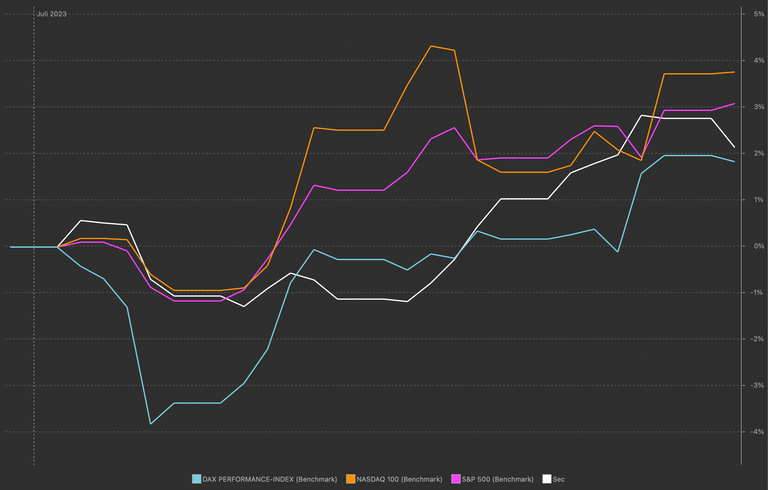

Im vergangenen Monat Juli lag die Performance meines Depots bei +2,2% und es sieht deutlich rosiger aus. Und damit auch hinter den vergleichenden Indizes aus den USA. Aber immerhin gleich vor dem DAX.

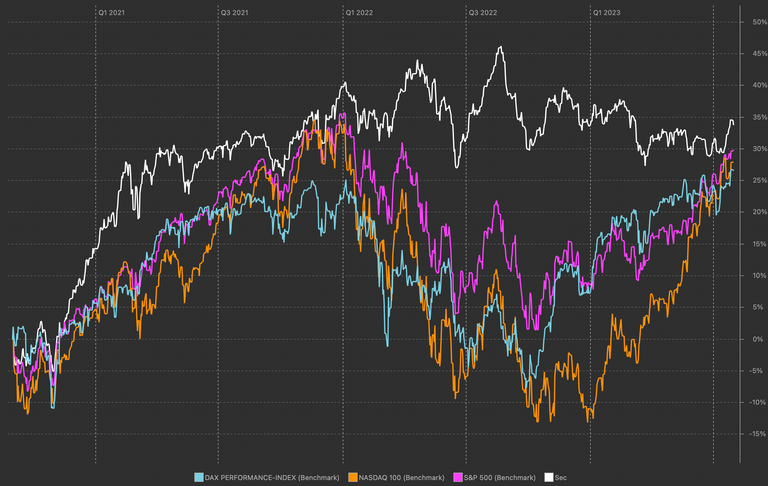

Und schauen wir zum Schluss noch auf die Performance seit Aufzeichnung, also seit dem 01.09.2020. Hier liegen wir mit +34,7% auf einem guten Niveau und die oben benannten Vergleichsindizes sehen noch die Rücklichter. Aber man sieht auch, dass die Indizes mittlerweile aufholen und die Kurven sich weiter annähern. Hier hat sich bewiesen, dass auch ich mal ein glückliches Händchen hatte und auf die richtigen Pferde gesetzt habe. "Ein blinder Alkoholiker findet schliesslich auch mal ein Korn."

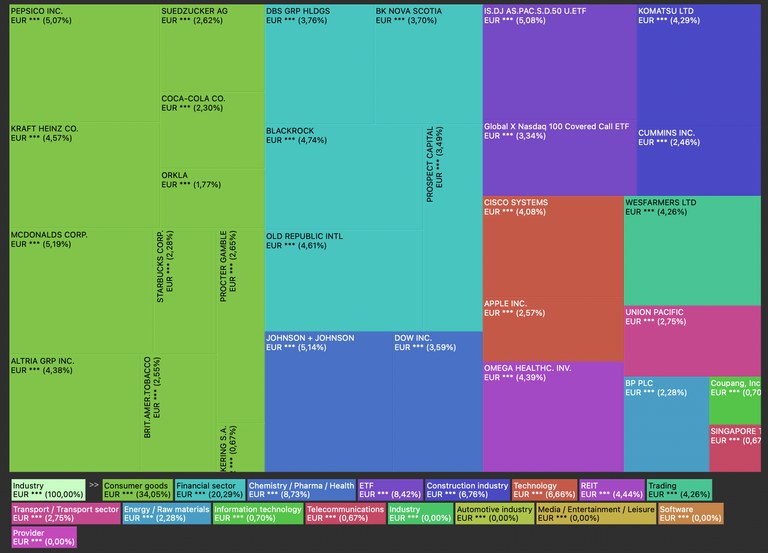

Aber wie immer gilt, das Ziel ist es, eine Cash Maschine aufzubauen und die absolute Performance ist daher nebensächlich. Hier noch die aktualisierte Heatmap mit dem Monat Juli.

Ein guter Monat geht zu Ende und ich blicke gespannt auf den zweiten Monat des dritten Quartals im Jahre 2023.

Kauf/Verkauf

Im Juli gab es einige Veränderungen an den Sparplänen sowie Neuaufnahmen. Die Sparpläne wurden bei mir an den klassischen Tagen zum Anfang sowie zur Mitte des Monats ausgeführt. Auch gab es mal wieder Verkäufe und einen Neukauf.

03.07:

- Apple

- Coca-Cola

- Cummins

- Kering

- Singapore Telecommunications

- Starbucks

17.07:

- BP

- Procter Gamble

- Union Pacific

Die Sparpläne von Dow, Komatsu und Johnson & Johnson wurden diesen Monat pausiert, da die Kurse einerseits ein hohes Niveau erreicht hatten (Komatsu) und andererseits schon eine Zielpositionsgröße erreicht haben (Dow und Johnson & Johnson). Komatsu werde ich aber noch weiter besparen, wenn der Kurs wieder <22€ liegt. Der erste Kauf des Monats erfolgte am 11.07 und die Wahl fiel dieses Mal auf eine deutsche Aktie: Südzucker. Ich sehe auch aufgrund des stetig wachsenden Zuckerkonsums hier noch einiges an Potential für das Marktsegment, auch die Beteiligung an Crop Energies sehe ich als vielversprechend an. Da es sich hier nur um eine kleine Position von 2,6% handelt, sehe ich der Sache entlassen entgegen und warte mal ab, was so passiert.

Die Pharmabranche läuft in 2023 einfach nicht und daher hat am 14.07 mal wieder ein Stop Loss gegriffen. Es hat die Aktien von Bristol-Myers Squibb erwischt, die YTD ca. 14% eingebüßt haben. Ich sehe aber nach wie vor viel Potential in der Branche und speziell in dem Unternehmen. Auch wenn die präsentierten Zahlen erstmal enttäuschend waren. Damit ist ein weiterer Einstieg unter 50€ nicht ausgeschlossen. Die erzielte Rendite liegt ziemlich genau bei 8%. Am gleichen Tag wurde auch noch der Kauf des Netzwerkausrüsters und IT-Giganten Cisco Systems ausgeführt. Ich sehe in dem Unternehmen langfristig Potential, insbesondere in der Vernetzung von Clustern zur Steigerung der Rechenpower für KI-Anwendungen. Ein Big Player, an dem, meiner Meinung nach, kein Weg vorbei führt. Nach einem katastrophalen 2. Quartal mit vielen Problemen, hat sich Boliden AB aus meinem Depot via Stop Loss verabschiedet und es wurde ein Verlust von -15% realisiert. Auf meinem Twitter Account hatte ich über die Probleme mit dem Minen und dem Feuer berichtet:

Boliden AB ($BOL.ST) ein Miningunternehmen aus Schweden, hier war in der vergangenen Woche einiges los. Fasse wir die Ereignisse doch mal zusammen:

— Cashflow-Engineer (@cshflw_e) June 20, 2023

Dividenden

Der Juli ist bei mir traditionell ein schwacher Dividendenmonat und repräsentiert das cashflowmäßige Sommerloch.

- Coca-Cola (0%)

- Global X Nasdaq 100 Covered Call (+7,3%)

- Altria (0%)

- Orion Office REIT (0%)

- Südzucker (+75%)

- Prospect Capital (0%)

- Bank of Novia Scotia (+2,9%)

Die Dividenden konnten im Vergleich zum Vorjahresmonat um 67,4% gesteigert werden. In den Klammern findet ihr die Steigerung oder Senkung der Dividende im Vergleich zur vorherigen Auszahlung. Die Angabe bezieht sich immer auf die Währung, in der die Dividende ausgeschüttet wird.

Diversifikation

Hier zeige ich die Diversifikation meines Depots einmal nach Branchen und nach Ländern. Wie bereits im Kapitel Kauf/Verkauf beschrieben, hat sich hier einiges getan und die Diversifikation des Depots wird sowohl bezüglich der Länder, aber auch durch die Branchen, weiter vorangetrieben. Augenscheinlich liegt der Schwerpunkt meines Depots auf Alltagsgegenständen, welche unabhängig von der gesamtwirtschaftlichen Lage benötigt werden. Es hat sich gezeigt, dass starke Marken sich auch in einem Bärenmarkt gut behaupten können und nicht direkt abgeschlachtet werden. Value ist eben King. Die zum Quartal 2/2023 berichteten Zahlen meiner Unternehmen stützen diese These nachhaltig.

Ich habe bereits eine solide Diversifikation entlang der unterschiedlichen Branchen erzielt. Hier noch eine weitere Darstellung der Branchen aus Portfolio Performance mit der prozentualen Verteilung.

In dieser Darstellung ist erkennbar, dass der Schwerpunkt bzw. ein Drittel meines Depots in Consumer Goods investiert ist. Auch der Financial Sector mit Banken und Versicherungen ist mit einem Fünftel relativ stark ausgeprägt. Branchen die bei mir gar nicht vorkommen: Automotive, Medien und Software. Der Sektor Telekommunikation beginnt durch den Start des Sparplans von Singapore Telecommunications nun langsam zu wachsen.

Wenig überraschend liegt der Schwerpunkt meines Depots in den Vereinigten Staaten von Amerika und der europäische Anteil ist bewusst sehr niedrig, da ich hier noch viele Risiken sehe u.a. wegen Energieversorgung. Durch die aktuell laufenden Sparpläne wird auch das Engagement in Japan sowie in Singapur ausgebaut. Hier noch die prozentuale Verteilung nach Kontinenten:

- Nordamerika: 71% davon (USA: 94%, Kanada: 6%)

- Asien: 15%

- Australien:4%

- Europa: 10%

Asien konnte hier ein wenig dazu gewinnen, durch den starken Kursverlauf von Komatsu und den Zukauf von Singtel. Gerade für Dividendeninvestoren ist das Thema Quellensteuer wichtig, welches ich auf meinem Blog beleuchtet habe.

Einkaufsliste

Die Einkaufsliste habe ich komplett neu strukturiert, da ich noch den ein oder anderen für mich interessanten Titel gefunden habe. Werde diese Titel auch in den nächsten Posts einmal genauer vorstellen.

- Brambles (Australien)

- Dassault Systems (Frankreich)

- Iberdrola (Spanien)

- Mainfreight (Neuseeland)

- Main Street Capital (USA)

- Natural Grocers by Vitamin Cottage (USA)

- Orica (Australien)

- Nippon Telegraph and Telephone (Japan)

- Taiyo Nippon Sanso (Japan)

- UPS (USA)

- Vossloh (Deutschland)

Aktuell sitze ich auf einem relativ großen Berg Cash in der Höhe von ca. 8%. Entsprechende Orders sind platziert, konnten aber noch nicht ausgeführt werden.

Zusammenfassung

- 31 Komponenten (29 Aktien, 2 ETF)

- Käufe: $SZU.DE

- Verkäufe: $BMY, $BOL.ST

- Sparpläne: $KO, $SBUX, $AAPL, $CMI, $KER.PA, $Z74.SI, $PG, $UNP und $BP

- Performance YTD: +0,2%

- Performance Juli 2023: +2,2%

- Dividenden: $KO, $QYLE, $MO, $SZU.DE ,$ONL, $PSEC & $BNS

- Steigerung Dividende zum Vorjahresmonat: +67,4%

- Cashqoute: 8%

- Volatilität: 18,9%

- Rendite (TTWOR): +8,68%

- IZF: +4,4%

Meine Ziele für 2023 habe ich diesem Artikel verlinkt. Ich wünsche Euch einen erfolgreichen August mit hoffentlich gutem Sommerwetter oder eine schöne Urlaubszeit. Macht was sinnvolles mit eurer Zeit.

Hinweis:

Keine Anlageberatung, keine Kaufempfehlung.

Ja der Juli war ein guter Monat. Das Jahr läuft aber auch insgesamt sehr gut bisher. Wer hätte das noch vor 8-9 Monaten gedacht? 🤷🏼♂️

Auf einen ähnlich guten August. 💪🏻

Mein Jahr lief bisher relativ beschissen. War mir aber relativ egal, denn ich konnte günstig nachkaufen. Ab jetzt zünden wir den Turbo. :-)

Bei mir konnte sich Tech sehr gut erholen, das hat das gesamte Depot mitgezogen. Du hast ja hauptsächlich Value Werte, die sind da behäbiger in der Kursentwicklung.